ちょうど2年前、この連載で書かせていただいた「ふるさと納税の答え合わせ」

6月は会社から給与明細と共に住民税の決定通知書を受け取る時期なので、今年も“答え合わせ”をしていただけたらと思い、2022年度アップデート版を書いていきたいと思います。

ふるさと納税がお得に利用できているか、その確認方法を中心に、ふるさと納税制度の中身をご紹介します。

ふるさと納税ってどういう制度?

住民税はその年1月1日の住所地の自治体に納税する必要があります。

ふるさと納税とは、その支払うべき税金を任意の自治体に寄付することで、住所地以外の自治体の税収に貢献するという制度です。

ふるさと納税をした金額は所得税と住民税から控除されますが、支払うべき税金の総額が減少するわけではありません。

そのため、『節税』にはあたらないといえます。

ただし、寄付を受けた自治体から返礼品を受けることができるため、支払うべき税金で返礼品の金額分の『利益』を得られるお得な制度ということもできます。

このふるさと納税ですが、最大で『支払金額-2,000円』の控除を受けることになります。

しかし、所得に応じてその控除額が増加していくため、控除できる金額以上の支払をしてしまうと、その分は控除を受けることができない=支払いが本来の税額よりも過大になる、ということになってしまいます。

なお、住民税が非課税の方については、そもそも控除できる税額がないことから、ふるさと納税を行うと全額過大に支払うことになってしまいます。

そのため、ふるさと納税の支払額は『控除できる支払金額の範囲内であったか』が重要になります。

ふるさと納税は、支払いをすると自動的に税金が控除されるわけではないため、その年の確定申告かワンストップ特例の申請かのいずれかの手続が必要となります。

☑ 『節税』ではないが、『利益』を得られるお得な制度

☑ 控除できる金額には上限がある

☑ 確定申告かワンストップ特例の申請が必要

住民税の通知書で答え合わせをしよう

ふるさと納税は支払った年の翌年5月から6月頃に通知される住民税の決定通知書でその効果を確認することができます。

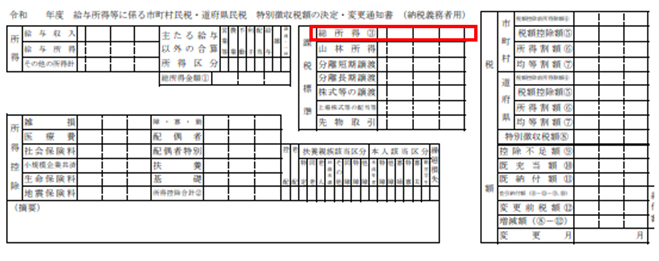

ふるさと納税の『支払金額-2,000円』が、下記の金額とおおむね一致しているかどうかを確認することで、『控除できる支払金額の範囲内であったか』どうかを把握することができます。

①ワンストップワンストップ特例の申請をした方

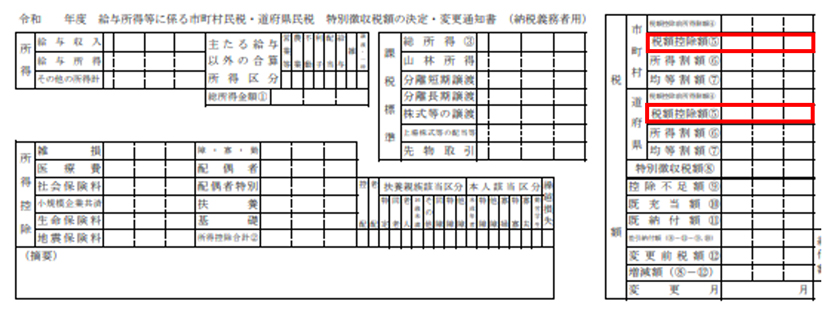

通知書の『税額』欄の『税額控除額⑤』2か所(※1)の合計額(図1)

(※1)市町村民税分と道府県民税分(東京都は区民税と都民税)の2か所

https://www.soumu.go.jp/main_content/000397112.pdf

②所得税の確定申告をした方

次の金額と①の合計額

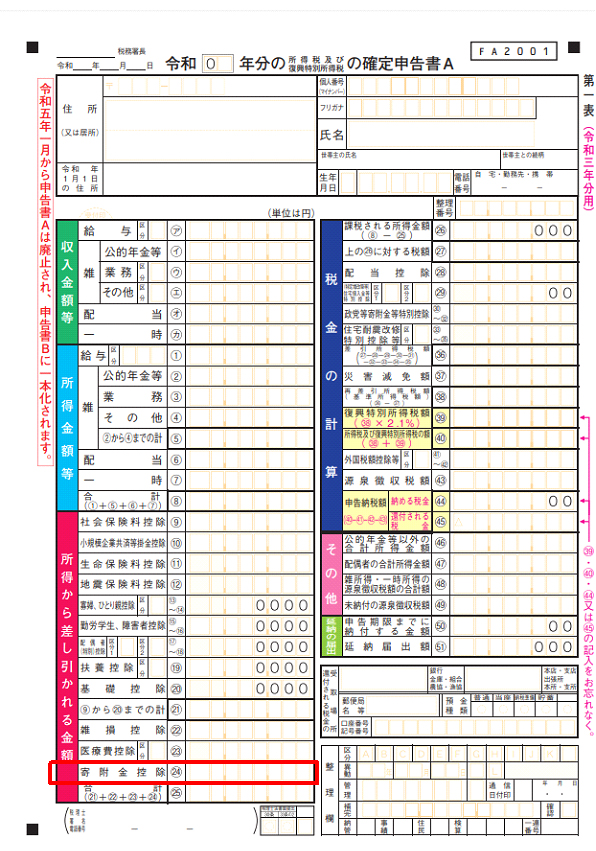

申告書一表の『寄付金控除額』(図2)×課税所得金額に応じた所得税率(図3)×102.1%

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r03/01.pdf

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

なお、税額控除額⑤には2か所合計でおおむね2,500円の調整控除のほか、適用があれば、住民税から控除される住宅ローン控除などが合算されています。

そのため、控除額の内訳について通知書に記載されていない場合で、寄付金控除以外の控除がないときは、調整控除の2,500円を差し引いて確認してください。

内訳が全く不明な場合は自治体にお電話にてご確認されることをお勧めします。

また、①の『税額控除額⑤』の欄(図1)は、給与から住民税を天引(特別徴収)している方の通知書の記載となります。

ご自身で住民税を納付(普通徴収)されている方の通知書については、その自治体によって記載形式が異なりますのでご注意ください。

ふるさと納税が控除しきれていない場合は?

☑ 支払った年の翌年に住民税の通知書で答え合わせができる

☑ 所得税・住民税から『支払金額-2,000円』が控除されているか

☑ ふるさと納税の控除の確認方法はワンストップ特例と確定申告で異なる

住民税の通知書での答え合わせにより、『支払金額-2,000円』>控除額となった場合、原因としては次のようなことが考えられます。

■年末調整で適用を受けたと勘違い

ふるさと納税は会社が行ってくれる年末調整で適用を受けることはできません。

確定申告かワンストップ特例の申請が必要です。

ふるさと納税を行った年の翌年において気が付いた場合は、確定申告をした方については申告期限から5年以内であれば『更正の請求』、確定申告をする義務がない方については5年以内に『還付申告』により、ふるさと納税の適用を受けることができます。

■ワンストップ特例を申請したが、6か所以上の自治体にふるさと納税をした

ワンストップ特例は5か所の自治体までに利用できる制度になります。

そのため、6か所以上の自治体にふるさと納税を行った場合は確定申告で寄付金控除を受ける必要があります。

なお、ひとつの自治体に何度寄付をしても1か所というカウントになります。

■ワンストップ特例を申請したが、その後住宅ローン控除※のため確定申告をおこなった。

ワンストップ特例を申請したため確定申告には寄付金控除の記載をしなかった。

確定申告を受けた場合、ワンストップ特例の申請は無効となります。

そのため、確定申告をする必要が生じた場合は必ず確定申告にて寄付金控除の適用を受けなければなりません。

※医療費控除の適用や副業のために確定申告が必要となる場合も同様

■ふるさと納税の支払上限を超えてしまった

ふるさと納税の控除額は所得税と住民税の控除の合計額となります。

その住民税の控除のうち『特例控除』の上限である『住民税所得割額』の20%を超えてしまっている場合があります。

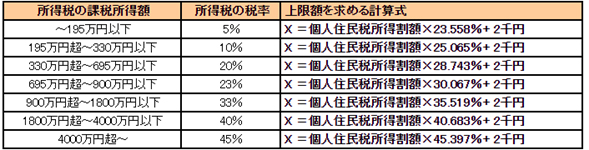

こちらの表(図4)は所得税の『課税される所得金額』(図4では『所得税の課税所得額』)に応じたふるさと納税の上限額の計算式です。

実際には所得税での所得金額と住民税での所得金額は一致しませんが、おおよそ近い金額となります。

『個人住民税所得割額』とは、下記表(図5)の総所得③に税率10%を乗じて調整控除額(おおむね2,500円)を差し引いた金額になります。

こちらにて計算した上限額が『控除できる支払金額の範囲内』ということになります。

上記表(図4)の算式はふるさと納税をいくらまでなら払えるかという試算にも使うことができますが、支払時点では上限額の基となる所得金額の計算が完了していません。

そのため、その年の所得を予想するか、その年に届いた住民税決定通知書と同額であると仮定して計算することになります。

つまり、支払時点では確定額を計算することはできず見積額の算出に留まることになるため、あまり細かな計算を行う必要はないともいえます。

もし、いずれにも該当せず控除しきれていない場合は、ご自身の住まわれている自治体に確認してみることをお勧めします。

https://www.soumu.go.jp/main_content/000397112.pdf

☑ 控除しきれていない理由を確認、『更生の請求』『還付申告』で取り戻せることも

☑ 控除の上限額を超えている可能性を確認する

☑ 支払時には上限額の基となる所得金額が未確定のため見込で計算

ふるさと納税の返礼品について申告が必要?

ふるさと納税を行うと受け取ることができる返礼品。この金額が大きすぎると『一時所得』として確定申告が必要となる可能性がでてきます。

一時所得は、満期保険金を一時に受け取る場合や公営ギャンブルでの払戻金などが該当し、ふるさと納税の返戻品も一時所得に該当します。

ただし、一時所得には50万円の特別控除があり、返礼品の返礼率(寄付額に対する調達コストの割合)が30%を前提としていることから、おおよそ170万円以上の高額なふるさと納税をした場合に限って確定申告を検討する必要があります(170万円×30%-50万円=1万円)。

高額なふるさと納税を行った場合に限定されるため、多くの方に該当する話ではないかもしれません。

しかし、次のような場合は要検討になります。

例えば満期の保険金100万円の収入があった年に、ふるさと納税を行いその返礼品を受けとったとします(便宜上差引くべき支払保険料の金額は考慮しないものとします)。

保険金の受取も一時所得に該当するため、50万円の特別控除をその受け取った保険金で使い切ることになります。このような場合は、ふるさと納税の支払額のおおよそ30%に相当する金額を一時所得として確定申告する必要があるものと考えます。

☑ ふるさと納税の返礼品も一時所得として課税されることがある

☑ 保険金の受取があった年に返礼品を受け取る場合は注意

自己負担額が2,000円を超える場合はどんな時?

ふるさと納税は寄付額のうち、2,000円が自己負担額、残りは所得税と住民税から控除される制度です。

ただし、きちんと上限内で寄付したと思っていてもその通りにならない場合があります。

それは、事前に予測していた収入よりも少ない収入になってしまいふるさと納税の控除上限を超えてしまう場合です。

ふるさと納税の上限は所得が大きいほど高くなるためこれは原因がわかりやすいです。

それ以外にも、ご自身の所得が所得税の税率の変わり目である場合、上限を超えてしまう原因になり得ます。

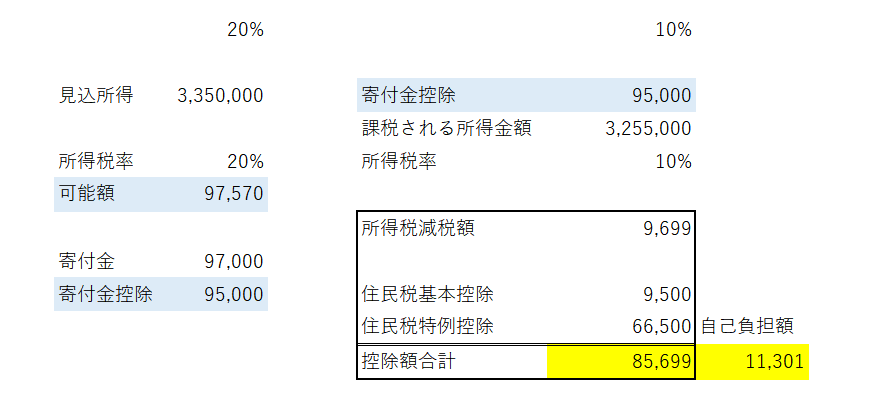

下記(図6)にその一例を記載しました。

見込所得はその年の見通しの所得です。金額に注目してみてください。

図3の所得税の速算表によると所得金額が330万円以上となると税率が10%から20%となります。まさに税率の変わり目の所得となっています。

今回所得金額が335万円と見込まれたため、図4により下記のとおり限度額の計算を行いました。

① 個人住民税所得割額

見込所得3,350,000×10%-2500=332,500※

※所得税と住民税での所得は同様のものとし、調整控除を2,500円として計算しています

② ふるさと納税上限額

①×28.743%+2,000円=97,570(今回は97,000円のふるさと納税を上限とします)

上限内での寄付をしましたが、実際の控除額はどうなるでしょうか。検証してみます。

③ 課税される所得金額

見込所得3,350,000-寄付金控除(97,000-2,000)=3,255,000

④ 所得税減税額

寄付金控除95,000×所得税率10%(所得金額330万円未満)×復興所得税率102.1%=9,699

⑤ 住民税基本控除

(97,000-2,000)×10%=9,500

⑥ 住民税特例控除

A:(97,000-2,000)×(90%-10%×102.1%)=75,800

B:個人住民税所得割額332,500×20%=66,500

C:A>B ∴66,500

⑦ 減税額

④+⑤+⑥=85,699

ふるさと納税として支払う金額は97,000円ですので、97,000円-85,699円=11,301円が自己負担となってしまいました。

理由としては、所得税の寄付金控除が適用されることで、課税される所得金額が小さく(335万円⇒325.5万円)なり、図3の速算表での適用される所得税率が低く(20%⇒10%)なったためです。

上記の通り原因追及するには複雑な計算を行う必要があるのですが、自己負担額が2,000円を超えてしまった方は是非確認してみてください。

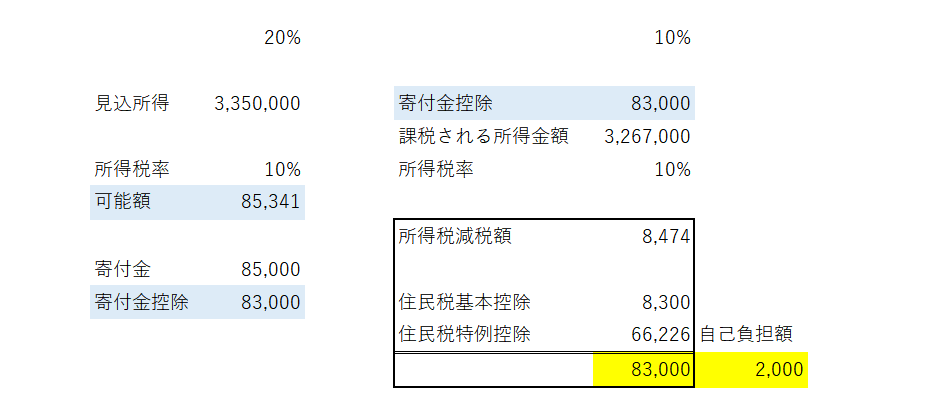

なお、こちらを回避する方法はシンプルです。

図3の速算表の税率の境目付近の所得となる方は、ひとつ下の税率により上限額計算をしてください。

寄付額は少なくなってしまいますが、自己負担額は上限内の2,000円におさまる形になります。

こちら所得の見込額は図6と同様です。このままふるさと納税を行うと所得が330万円を下回る可能性があるため、図4を使った限度額計算において、所得税率10%の算式を利用して算出します。

① 個人住民税所得割額

見込所得3,350,000×10%-2500=332,500※

② ふるさと納税上限額

①×25.065%+2,000円=85,341(今回は85,000円のふるさと納税を上限とします)

以下の計算は同様になります。

結果として、ふるさと納税できる金額は小さくなりますが、自己負担額は図7のとおり2,000円となります。

☑ 自分の所得が、所得税の速算表で税率の境目付近の場合は注意

☑ 自己負担を少なくするためにはひとつ下の税率での上限計算を行う

ブランコンサルティング株式会社CEO

佐原 由起

新卒で会計事務所に就職後、税理士と共に2013年にブランコンサルティング株式会社、及び会計事務所Blanc Tax Spaceを設立。

起業を目指す方や若手経営者にお金や税金のアドバイス、マネープランニングを行っている。税務・会計業務以外にも、ブランディングやPRコンサル業務も得意とし、双方をニーズに合わせて提供している。

Instagram:@yuukisahara

(記事監修:Blanc Tax Space代表税理士 宍戸 智之)

-7.png)

-4.png)